こんにちはおかかです。今日はむやみに保険に入ると損をしてしまう可能性があるという話をしていきたいと思います。

皆様は保険に入っていますでしょうか?

当の私は現在30歳ですが、民間の生命保険、医療、がん保険、年金保険いずれも加入していません。会社に来る保険屋のお姉さんからの勧誘を断り続けています。

保険は日本人にとってとても身近なもので、加入していない人の方が少ないかもしれません。しかし、前回の記事にも記載した話と同一ですが仮に月30,000円投資に回せる資金があったとします。5,000円の保険料を毎月支払ていた場合16.7%もの手数料を毎月とられているのという考え方ができます。

シミュレーションをしてみました

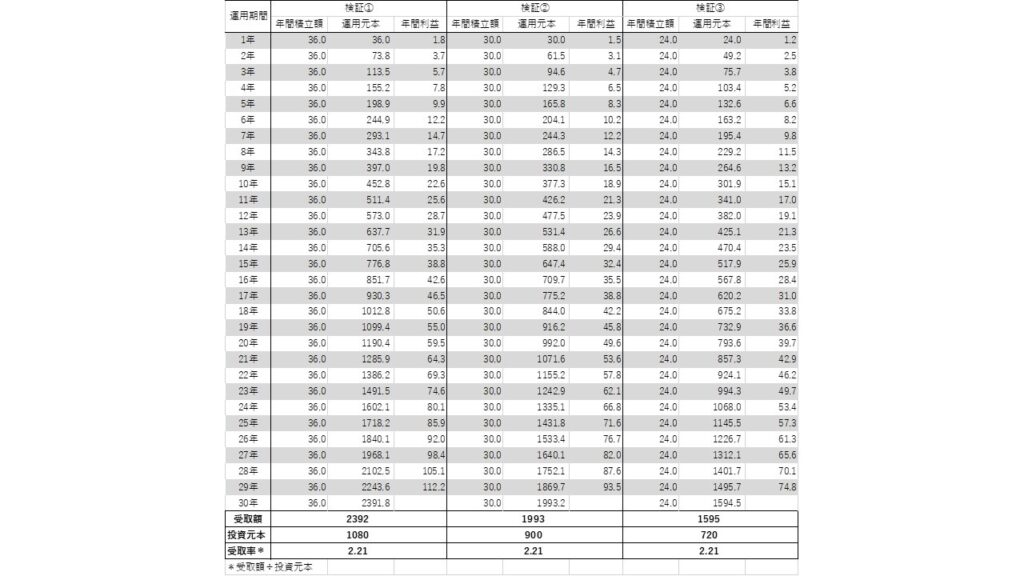

以下のような検証してみました。

- 検証①:月30,000円を投資に回し、年利5%で30年間運用した場合

- 検証②:月5,000円の保険料を支払い、月25,000円を投資に回して年利5%で30年間運用した場合

- 検証③:月10,000円の保険料を支払い、月20,000円を投資に回して年利5%で30年間運用した場合

表に示した通り、受取率は元本の2.21倍となり検証①では1,312万円、検証②では1,093万円、検証③では875万円も資産が増加する結果となりました。

例えば、受取率が2.21倍の個人年金など聞いたことがありません!民間の個人年金を利用するのであれば私は絶対資産運用をお勧めします。ちなみに、保険会社は皆さんから集めたお金を株式や債券に投資してお金を増やしているのです。

この話をすると、「年利5%など難しいのではないか」という心配もあるかと思います。私は積立NISAで運用をしていますが、今年は年利20~30%程度の利回りが出ています(現在、金融緩和のタイミングなので資産運用は利益を出しやすいですが、、、)。

確かに、家族がいて自分が働けなくなった場合に備えるといった観点では保険に入る事は間違いではないと思います。しかし、もし保険に加入する場合は、今回記載したように自分で運用をした場合ではどの程度お金を増やすことができるかを試算した上で加入してみてはいかがでしょうか。

まとめ

個人年金を検討されている方はぜひ積立NISAなど自分での資産運用を行う方がお勧めです。

また、投資はギャンブルという考え方があります。確かに投資には不確実性が伴いますが、保険も将来どの病気に罹るかわからない中、罹る病気を予想しBETしているギャンブルととらえることができます。

もし、読者様が保険に入るか悩んでいたら、このことを思い出していただけると幸いです。

おまけ

前回の投稿(単利と複利の違いについて、単利と複利の違いについて②)から、投資における信託報酬や、保険の手数料について話をしてみました。

これは当たり前の認識かもしれませんが、ATMの引き出し手数料も馬鹿になりません!1回200円、時間によっては300円も取られてしまう場合もあります。

新社会人の人などは初任給で20万前後の給与かと思いますが、200円はその0.1%に相当します。月に5回手数料を支払ってしまったら0.5%を毎月銀行に取られていることになります。

0.5%など些細な数字気にする必要ない!と思った方はぜひ先ほどリンクを張った以前の投稿を見ていただけたらと思います。

この0.5%を複利で考えると無視できない数字になるのです。

今日も、見ていただきありがとうございました!

コメント